开创金融核爆理念

实现企业上市梦想

CREATE THE CONCEPT OF FINANCIAL NUCLEAR EXPLOSION

REALIZE THE DREAM OF GOING PUBLIC

在加拿大市场,Riku手握知名拉面品牌Ajisen Ramen的独家特许经营权,运营着13家门店,其中4家为直营门店,9家为次级特许经营门店。其菜单丰富多样,不仅有传统豚骨拉面、煎饺、唐扬鸡块等经典日式美食,还提供素食和定制化选项,以满足不同消费者的多元需求。

在中国香港市场,公司旗下运营三大品牌:高端日式烧烤品牌Yakiniku Kakura(拥有3家直营门店和2家次级特许经营门店)、平价日式烧烤品牌Yakiniku 801(有1家直营门店)以及融合西式元素的日式咖啡馆Ufufu Café(1家直营门店)。

从公司架构来看,位于开曼群岛的Riku作为顶层控股公司,通过英属维尔京群岛的Master Central Holdings Limited间接控股两大区域子公司,即香港的Waraku Group Limited和英属维尔京群岛的Rich Plenty Group Limited。前者负责管理香港地区的6家运营子公司,后者则管控加拿大地区的6家运营子公司。

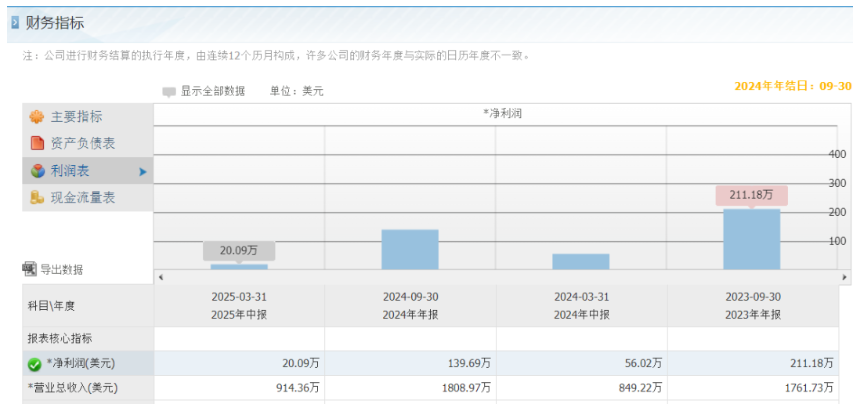

从区域营收贡献来看,中国香港和加拿大市场基本平分秋色,2025年上半年分别贡献了51.9%和48.1%的营收。

在业务结构上,直营门店收入是公司核心的营收来源,占比约86.4%,同时特许经营收入、管理服务费和食材销售收入作为补充,共同形成了多元化的收入结构。

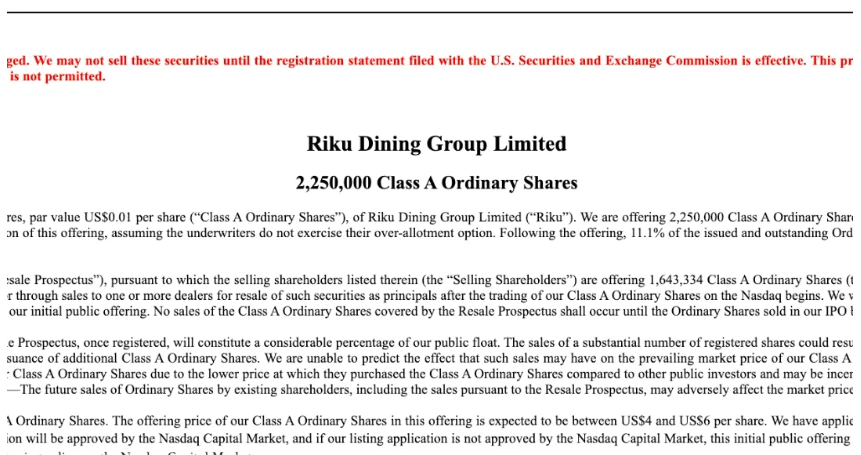

在股权架构设计上,公司采用了双级投票制,具体分为A类普通股与B类普通股。其中,A类股每股拥有1票投票权,B类股每股则享有20票投票权,且B类股可随时转换为A类股,不过A类股不能转换为B类股。

IPO顺利完成后,控股股东Integrated Winners International Limited将持有约59.6%的已发行普通股以及67.6%的总投票权。按照纳斯达克规则,公司将被定义为“受控公司”,从而有权豁免部分公司治理方面的要求。

Copyright © 2018-2026 World Financial Holding Group All rights reserved

版权所有 © 上海控本企业管理有限公司 沪ICP备2020037538号-2

联系我们

公司名称:上海控本企业管理有限公司

上海证券大厦免费电话:400-114-1349

上海证券大厦办公电话:+86-21-50917695

西安都市之门办公电话:+86-29-84506354

公司总部地址:上海市浦东南路528号北塔16层

陕西地址:陕西西安市高新区锦业路1号绿地都市之门D座11楼

美国总部:印第安纳州奥西恩市北杰弗逊路215号

电子邮件:office@worldfh.com